Inflace a úrokové sazby v ČR a USA: Přehled a prognóza

Inflace v České republice v září nečekaně klesla na 6,9 %, což je nejnižší od prosince 2021, zčásti i díky levnějším dovoleným, jak tomu v září bývá. Přesto se v následujícím měsíci očekává její nárůst kvůli ukončení dotací na energie.

Česká národní banka (ČNB) reaguje na situaci udržením úrokových sazeb na stávající úrovni. Vyšší sazby obecně vedou ke snížení množství peněz v oběhu, zvýšení úspor a snížení spotřeby a investic, což pomáhá omezovat inflaci. Přesto existují rizika dalšího růstu inflace, zejména kvůli cenám komodit (nestabilita díky válečným konfliktům) a růstu mezd.

V USA tamní centrální banka (FED) zaujala podobný postoj jako ČNB, nechala úrokové sazby nezměněné a indikace naznačují, že již mohly dosáhnout svého vrcholu. Zprávy o stabilizaci sazeb měly okamžitý pozitivní dopad na akciový trh.

Obě centrální banky čelí dilematu mezi podporou růstu a kontrolou inflace, přičemž vývoj v oblasti úrokových sazeb bude zásadní pro ekonomiku nejen v nadcházejících měsících.

Případný předpokládaný pokles sazeb se promítá (a bude promítat) do poklesu úrokových sazeb u hypoték. Nepočítejme ale s rychlým návratem na staré hodnoty kolem 2 %. Mluví se o poklesu v řádu desetin procenta.

Pokles sazeb se také odrazil v růstu cen dluhopisů. Za poslední měsíc se většina dluhopisových fondů zhodnotila.

Akciové trhy v říjnu klesly stejně jako v září.

- Světové akciové indexy denominované v českých korunách zaznamenaly pokles o 2,3 %. V přepočtu na americké dolary byl pokles vyšší, avšak posilující kurz dolaru vůči koruně zmírnil ztráty pro investory v ČR.

- Nepokoje vyvolané útoky Hamásu na Izrael neměly významný dopad na globální akciové trhy.

- Ziskovost amerických společností v 3. čtvrtletí vzrostla průměrně o 5 %, přičemž nejvíce se dařilo odvětvím poskytujícím služby, spotřebnímu zboží a finančnímu sektoru. Naopak odvětví energetiky a surovin se potýkalo s poklesem zisků, v některých případech dosahujícím desítek procent.

Každý měsíc čteme, že akcie vyrostly nebo klesly. A ne málo. V září byl pokles 4,1 %, v říjnu dalších 2,3 %. Možná nás napadá: „Jak investovat v dobách poklesů na trzích?“ Co když nakoupím ve špatnou dobu a za pár měsíců budou trhy níž? Nemám raději počkat?

Jedna z možností, jak investovat větší jednorázovou částku, je „rozložení v čase“. Neinvestujeme v jeden okamžik, ale například na 3krát. Tím dosáhneme toho, že nenakoupíme v nejhorší možnou dobu, ale za průměrnou cenu. Když po první investici cena klesne, máme možnost nakoupit v druhé nebo třetí investici se slevou.

Kdo investuje pravidelně, ten automaticky nakupuje v dobách poklesu za své peníze více akcií. Přes růsty a poklesy akciových trhů jsme dnes na podobné úrovni jako před 2 lety. Kdo investoval pravidelně, ten nakoupil někdy levněji a někdy dráž (viz graf). To vede k tomu, že i po 2 letech je v zisku. (I když zatím nepatrném).

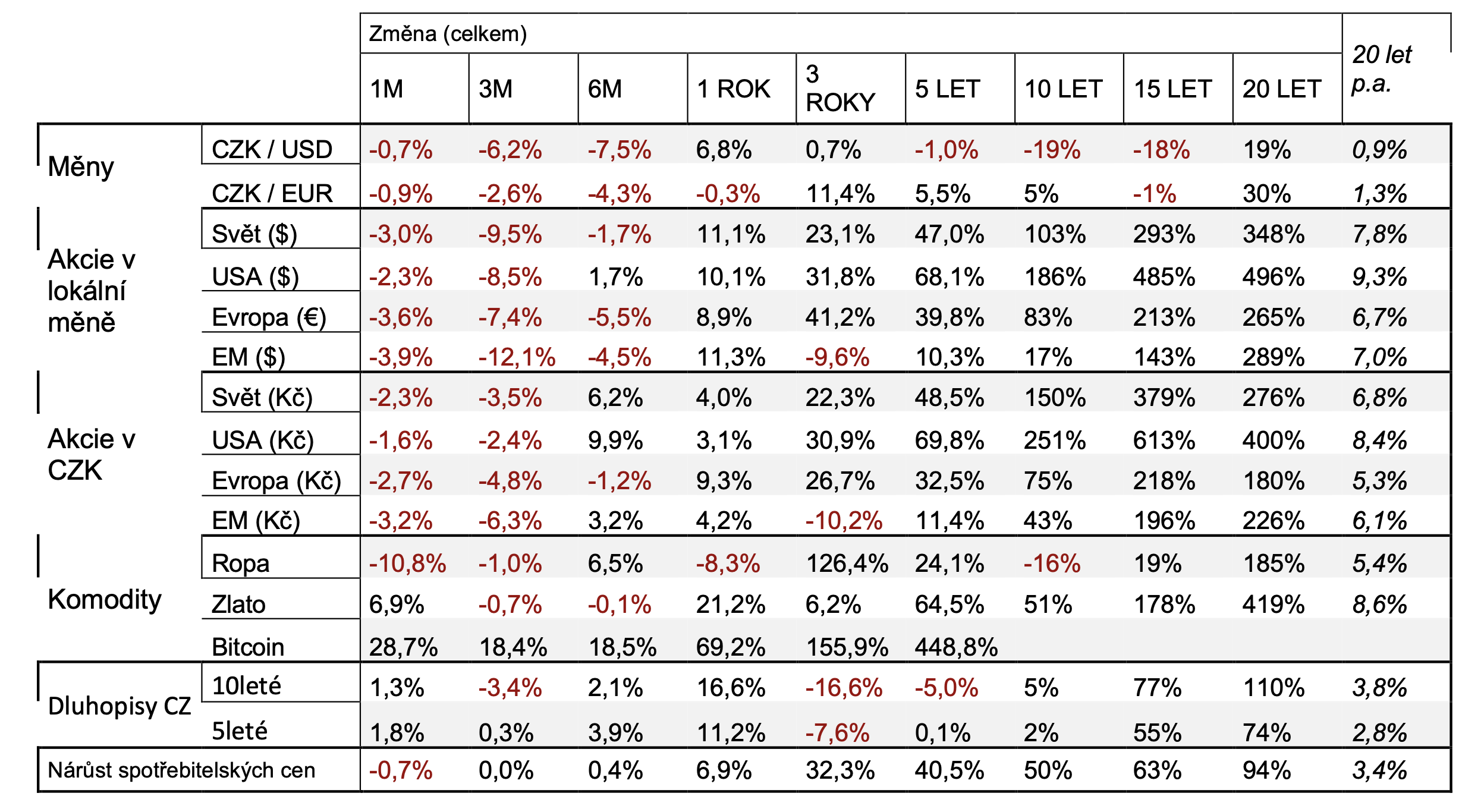

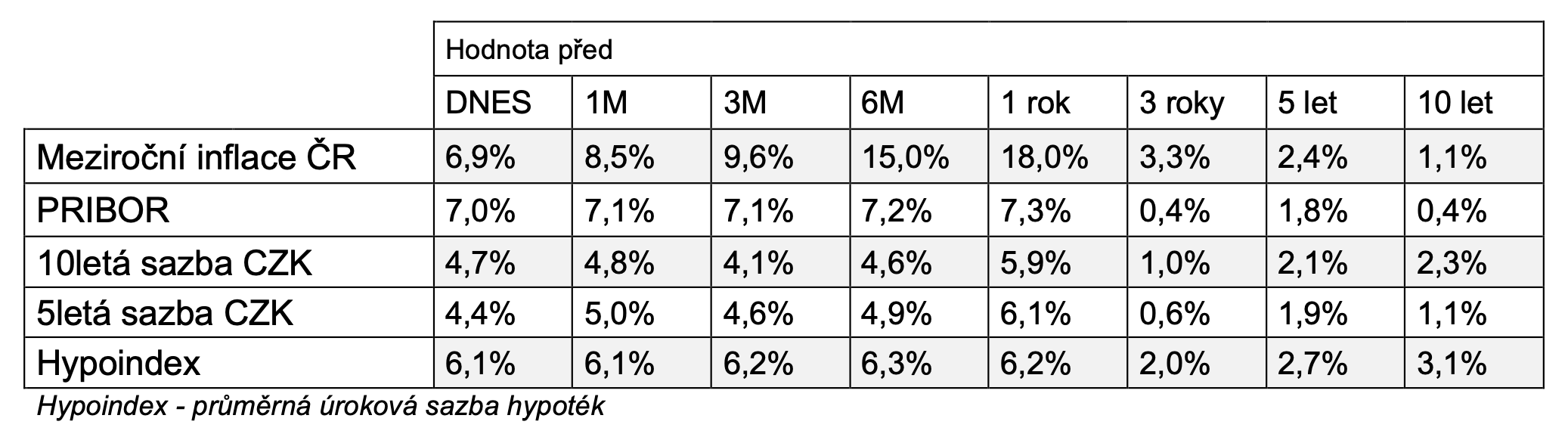

Finanční tabulka pravdy

Jak se dařilo jednotlivým třídám aktiv a další ukazatelům, jako inflace nebo úrokové sazby za různá období?

Pro naše klienty máme k dispozici geniální PDF přehled nejdůležitějších 100 grafů, co byste mohli potřebovat.

Napište si o ně! 🙂

Hezký den, Kuba

Zdroj:

Novinky KFP,

aktuality z ekonomik,

– pro klienty OMAP – zpracoval Ing. Jakub Kratochvíla, EFA

Tento materiál není určen k poskytování osobního investičního poradenství, neobsahuje analýzu investičních příležitostí ani investiční doporučení k nákupu nebo prodeji jakýchkoli investičních nástrojů a nejedná se o veřejnou nabídku. Pokud máte zájem o určitý investiční nástroj, poraďte se s vaším finančním poradcem.